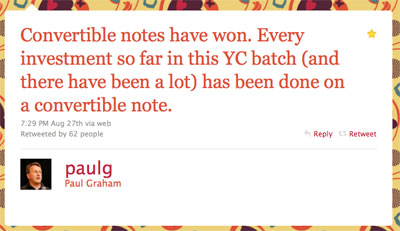

이제 갓 시작해서 빠르게 성장하는 벤처기업의 밸류에이션을 정하는 건 정말 힘든 일이라고 앞서 말한 적이 있다. 우리도 이제 15개의 회사에 투자했는데, 투자 할 때마다 밸류에이션 가지고 창업팀과 이야기하고 네고 하는 건 흥미롭지만 힘든 소모전이기도 하다. 하지만 그중 몇 스타트업에는 아주 빠르고 간단하게 투자를 했는데 그 이유는 밸류에이션 기반의 지분투자가 아닌 convertible note를 사용했기 때문이다.

Convertible note를 네이버나 다음에서 찾아보면 ‘태환권‘이라고 우리말로 번역 되는 거 같은데 그 뜻을 잘 읽어보면 미국에서 투자할 때 사용하는 거랑 개념이 많이 다른 거 같다. 나랑 내 주위 대부분의 사람은 그냥 ‘전환사채’라고 한다. (내가 알기로는) 우리나라에서는 거의 사용하지 않고 금융법적으로도 공식적인 상품이 아니라서 용어는 그다지 중요하지 않다. 아주 자세히 설명하자면 글이 굉장히 길어지는데 여기서는 기본적인 개념만 정리해 본다.

일단 ‘전환사채’라는 말을 하나씩 해석해보면 그 뜻을 대충 알 수가 있다. 내가 한 회사의 창업자로서 투자자로부터 convertible note를 받으면 그 돈에 대해서 회사의 지분을 주지 않는다. 미래의 어느 시점에 갚아야 하는 단순한 어음/사채(대출금)이다. 하지만, 이 사채는 미래의 특정 시점에 회사의 지분으로 ‘전환’이 된다. 그러므로 ‘전환사채’이다. 지분으로 전환되는 그 특정 시점은 제대로 된 기관투자자가 투자사 및 창업팀이 서로 합의할 수 있는 적당한 밸류에이션을 기반으로 투자하는 시점이다 (주로 Series A).

전환사채의 계약서도 가지각색이고 투자자마다 요구하는 특정 조건들이 있겠지만, 기본적으로 전환사채에는 다음 3가지가 반드시 있다:

1. 이자율 : 전환사채는 미래에 지분으로 전환되지만(물론, 전환 안 되고 돈을 다시 받거나 아니면 회사가 그냥 망하는 경우도 많다) 당장은 대출금과 같다. 전환되지 않을 경우 미래의 특정 시점에 – 주로 2년 후 – 돈을 다시 받게 된다. 물론 이자까지 합쳐서. 이자율도 천차만별이지만 보통 5%~10% 정도이다.

2. 할인율 : 위에서 말했듯이 만약에 미래에 특정 밸류에이션을 기반으로 Series A 기관투자가 이루어지면 전환사채는 그 밸류에이션을 기반으로 회사의 지분으로 전환된다. 하지만, 전환사채가 사용되는 시점은 일반인들이 주로 투자하길 꺼리는 리스크가 많은 벤처의 초기 단계기 때문에 이 시점에 회사를 믿고 고맙게 전환사채로 투자한 투자자들에게는 Series A 투자자들보다 더 유리한 할인율이 제공된다. 만약에 Series A 투자자들이 주당 5,000원을 지급했다면, 전환사채 투자자들은 이보다 할인된 가격에 주식을 구매한다(할인율에 따라서). 내가 본 할인율은 주로 15%~20% 정도이다.

3. 밸류에이션 캡(valuation cap) : 만약에 내가 특정 벤처기업의 완전 초기 시점에 리스크를 감수하고 전환사채로 1,000만 원을 투자했다고 가정해보자(할인율 20%). 그런데 이 회사가 엄청나게 성장해서 12개월 후에 유명한 VC로부터 1,000억 원의 밸류에이션에 투자를 유치한다고 가정해보자. 회사의 입장에서는 아주 경사가 났지만 내가 투자한 1,000만 원이 지분으로 전환되면? (주식 가격으로 하면 좀 복잡하니까 대충 계산해도) 0.02%도 안 된다! 이건 좀 너무 한 거 아닌가? 아무리 그래도 내가 회사와 창업팀을 믿고 완전 초기에 투자했는데….

자, 이런 사태를 방지하기 위해서 밸류에이션 캡이라는게 있다. 내가 본 캡은 주로 20억 ~ 50억 원 정도인데 위의 경우에서 만약에 캡이 20억 원 이라면 Series A 투자자가 그 어떤 밸류에이션에 들어와도 (1,000억이든 1조 원이든) 내 1,000만 원은 20억 원 이라는 밸류에이션 기반으로 지분 전환이 된다.

* 물론 기관투자가 밸류에이션 캡인 20억 원보다 더 낮은 밸류에이션에 투자를 하면 더 낮은 밸류에이션을 기반으로 지분 전환 된다.

뭐, 다른 여러 가지 조건들도 갖다 붙이면 되지만 기본적으로 전환사채 계약서에는 위 3가지 조건들은 반드시 포함된다.

그런데 여기서 많은 분이 궁금해하실 거 같다. 왜 전환사채로 투자할까?

이 또한 투자자들과 창업가마다 이유가 다르겠지만, 나 같은 경우에는 일단 밸류에이션 결정 때문에 시간을 낭비할 필요가 없어서 좋다. 전환사채는 지분투자가 아니라 단순한 대출/어음이기 때문에 이제 갓 시작한 회사의 가치가 1억이냐 100억이냐 싸울 필요가 없다. 회사의 입장에서는 일단 빨리 돈을 받아서 제품개발에 집중할 수 있고, 투자자의 입장에서도 마음에 드는 회사라면 일단 빨리 적당한 할인을 받고 투자를 할 수 있어서 서로한테 나쁜 deal이 아니다(굳이 따지자면 투자자한테 오히려 더 불리하다.). 회사가 어느 정도 성장해서 가치를 결정할 수 있는 지표들이 – 유저 수, 매출, 성장률 등 – 만들어지는 시점에 밸류에이션은 결정될 것이고 기관투자자가 적당한 밸류에이션을 기반으로 투자하면 그때 지분으로 전환된다.

또 다른 이유는 바로 전환사채 계약서가 아주 간단하기 때문이다. 아무리 적은 금액이라도 지분투자를 할 경우 아주 길고 복잡한 계약서 몇 종이 있는데 전환사채의 경우 아주 standard한 (위에서 말한 3가지 조건이 나열된) 계약서를 사용하기 때문에 상대적으로 빨리 검토/투자가 이루어진다.

창업자의 입장에서도 전환사채는 여러모로 볼 때 좋다. 이미 말한 대로 투자유치를 위해서 너무 많은 시간과 에너지를 낭비하지 않아도 되고(밸류에이션 정하는데 시간을 많이 허비하지 않기 때문에), 그만큼 제품개발과 team-building에 모든 초점을 맞출 수가 있다. 또한, 지분투자를 받는 경우 투자유치 목표금액이 만약에 10억 원 이라고 하면 10억 원 전체를 투자자/투자자들로부터 확정을 받은 후에야 실제로 돈을 입금받을 수 있지만, 전환사채는 투자유치 목표금액이라는 게 딱히 정해지지 않기 때문에(그렇게 정할 필요가 없다.) 계속 rolling basis로 돈을 그때그때 계약서만 서명하고 받을 수 있다.

* 또한, 계약서가 매우 간단하고 표준화되어 있기 때문에 돈 없는 스타트업에서 변호사 비용을 쓸 필요가 없다. 그냥 인터넷에서 convertible note 계약서 검색해서 여러 템플릿 중 하나를 사용하면 된다 🙂

한국도 빨리 convertible note가 제도화되면 좋겠다. 나는 개인적으로 이 방법을 좋아하는 편이다.

혹시 convertible note 계약서 샘플이 있으신가요? 가능하시다면 공유해주실 수 있으실지요?

구글에서 convertible note template 치시면, 다양한 종류의 샘플들이 있습니다.

요즘 공부하고 있는데 큰 도움이 되었습니다. ^^ 좋은 글 감사합니다.

Happy to be of help!

완벽하지 않은 영어로 미국에서 인턴하면서 Convertible Note에 대해 배우고 있는데 한글로 이렇게 자세히 알려주셔서 감사합니다!

조금이라도 도움이 되었다니 다행입니다^^ Thanks!

국내에서 얘기하는 ‘전환사채’는 보통 전환가가 정해져있는 convertible bond (CB)입니다. 말씀하신 convertible note는 (local vc들도) 우리말로 굳이 번역하지 않고 convertible note라고 그냥 부릅니다. ^^

안녕하세요~ 아, 한국에서 전환사채는 전환가가 정해져 있는건가요?

Question – 한국에서 convertible note는 (아직) 합벅적인 투자방법은 아닌게 맞죠? (하도 사람들 말이 왔다갔다 해서요…)

고맙습니다!

[Startup] 실리콘 밸리의 투자 방법 – Convertable Note - Pangyo TechnoValley News

[…] 추가링크: StartupBible […]