Venture capital과 high-tech industry의 메카는 예전에도 실리콘 밸리였고, 지금도 마찬가지이며 앞으로 Silicon Valley를 대체할 수 있는 다른 지역을 내가 죽기전에는 찾지 못할거라고 생각을 한다. 1위는 Silicon Valley가 따논 당삼이라면 2위는 어디일까? 오늘 날 많은 이견들이 있겠지만, 약 10년 전만해도 대부분의 전문가들은 ‘인도’라고 했을것이다. 그렇기 때문에 1999년~2000년 사이에 실리콘 밸리에 본사를 둔 많은 VC firm들과 인도 토종의 투자자들이 너도나도 할거없이 앞 다투어 인도에 사무실을 만들고 인도판 구글을 찾기 시작하였고, 그 중 major player들은 다음과 같다.

–ICICI Venture: 2000년도에 14개의 회사에 투자를 하였고, 현재 14개 회사 대부분 망하였슴. 2001년 부터는 venture 투자보다는 private equity deal에 집중하고 있슴.

–Actis: 2004년 까지는 CDC Capital Advisors라는 이름으로 운영 하다가 최근에는 PE deal과 buyout deal에만 집중.

–CVCI: Citi 그룹의 private equity 그룹인 CVCI는 2000년도까지 30개의 스타트업에 투자하였지만 2002년도 전략을 바꿔서 이제는 PE deal에만 관여하고 있다.

–ChrysCapital: 1999년 770억원의 VC fund로 시작하였다가 절반 정도는 회수를 못하고 이제 PE deal에만 focus 하고 있슴.

–eVentures India: 언론재벌 루퍼트 머독의 Newscorp과 손정의 회장의 Softbank가 공동으로 시작한 VC. 14개의 스타트업에 500억원 정도 투자하였다가 2003년도에 문을 닫았다. 투자한 돈의 70% 정도만 회수하였다.

–Antfactory India: 영국의 인터넷 인큐베이터인 Antfactory의 인도 지사. 2001년도 모기업에 여러가지 문제가 생기자 문을 닫았슴.

–Sequoia Capital India: 실리콘 밸리의 star VC Sequoia Capital이 2000년도에 시작된 인도의 WestBridge Capital Partners와 2005년도에 파트너쉽을 통해서 탄생시켰슴.

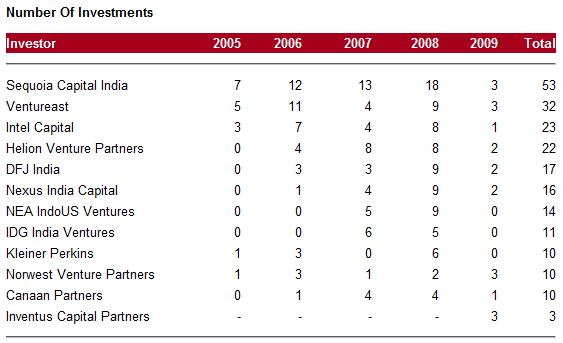

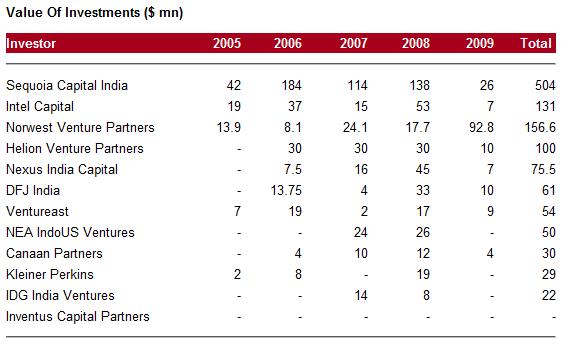

9년을 fast forward해서 이 7개 VC들을 구글해보면, 단 1개의 VC – Sequoia Capital India – 만이 현재 살아남았다. 아니, “살아남았다”라고 하면 실리콘 밸리의 전설적인 VC인 Sequoia를 너무 과소평가하는것이다. Sequoia India는 남들이 다 실패하고 집으로 돌아오거나 사라진 인도에서 무려 49개의 스타트업에 약 5,000억원의 자금을 조달하였다. 이 금액은 2004년도 이후 인도의 총 VC 투자금액의 15%나 되는 규모이다. 1,500억원 규모의 첫번째 fund로 투자하였던 18개의 벤처기업 중 이미 7개의 회사들은 성공적으로 exit을 하였으며, 앞으로 몇개월 후면 나머지 투자금액 (첫번째 fund)을 완전히 exit할 것이다. 즉, 첫번째 펀드에 투자를 하였던 골드만 삭스와 같은 LP (Limited Partners)들한테 초기 투자금액을 return할 수 있게 된다. 인도 최초의 제대로 성공적인 VC fund closure가 탄생하는 순간이 되는 셈이다.

하버드 MBA 동기였던 Sumir Chadha와 KP Balaraj가 2000년도에 창업하였던 Sequoia Capital India가 이제는 역사속으로 사라진 약 40개가 넘는 인도의 다른 VC들과 다르게 하였던 점들은 무엇이었을까? 나도 한국에서 제대로 된 VC를 언젠가는 운영해 보고 싶은 사람 중 한명으로써 다음과 같은 두가지 큰 factor에 집중을 해본다.

1. VC는 ‘갑’이고 entrepreneur는 ‘을’이라는 생각을 버리고, 내가 어떤 회사에 투자를 하고 있는지 정확하게 알고 있어야 한다. 2000년도 당시 대부분의 인도 VC들은 도대체 어떤 회사에 그들이 투자를 하고 있는지도 몰랐고, venture 투자에 대해서는 더 더욱 개념이 없었다. Sequoia가 투자한 대부분의 인도 스타트업 창업자들은 “Sequoia 파트너들은 우리보다 우리 비즈니스에 대해서 요목조목 더 잘 알고 있습니다.”라는 말들을 할 정도로 Sumit과 KP는 투자하는 회사에 대해서 모든걸 배우고 이해하려고 노력을 한다. 그 당시 대부분의 VC들은 투자은행과 컨설팅을 하면서 다양한 유형의 회사들에서의 경험은 있었지만 큰 그림만 보면서 말만 번드르하게 하는 사람들이 대부분이었다. 대학교 2학년생이 CEO인 작은 회사에서 지금까지 아무도 보지도 듣지도 못했던 인터넷 서비스를 시작해서 이걸 가지고 돈을 어떻게 벌어야할지에 대해서 그 누구도 본인의 경험을 바탕으로 조언을 주거나, 같이 먹고 자면서 고민할 수 있는 능력도 없었고 자세도 준비되지 않았다. 이미 Goldman Sachs에서 벤처 투자 경험과 직접 entrepreneur들과 같이 일을 풍부하게 많이 하였던 Sumit과 KP의 진가가 여기에서 발휘된 것이다.

2. Sequoia는 진정한 인도형 VC를 만드려고 많은 노력을 하였다. 그 중 몇가지 주목할만한 전략은 ‘mixing’ 전략이었다. 벤처 투자는 해마다 100-200% 성장을 거듭할 수 있으며, 3-4년 후에 투자자들에게 최소 5배의 return을 안겨다 줄 수 있는 비즈니스/아이디어/사람들에 투자를 해야하는데 실리콘 밸리의 사고 방식을 적용해보면 이런 회사들은 technology sector에만 존재를 하고 있다. “인도는 매우 다릅니다”라고 Sequoia 파트너들은 말한다. 이러한 점들을 펀드 설립 초기부터 파악한 Sequoia 파트너들은 향 후 몇년 후에 비선형적인 성장 (non-linear growth)을 할 수 있는 다양한 비즈니스 (high tech도 물론 포함되지만, 뷰티 살롱 franchise등과 같이 VC들이 전통적으로 투자하지 않는 비즈니스도 다수 포함) 에 투자를 하였다. 또한, mixing 전략을 각기 다른 산업군에만 적용한게 아니라 창업 초기 단계의 early stage 벤처 기업과 growth stage의 어느정도 안정된 기반을 가지고 있는 비즈니스에 골고루 투자를 함으로써 포트폴리오 분산을 매우 잘 하였다. 경기가 좋을때는 early stage 회사들에 투자를 더 많이 하는 편이며, 요즈음 같이 경기가 좋지 않을때는 반드시 매출이 발생하고 있는 later stage 회사들에 growth investment를 많이 함으로써 인도형 VC 투자를 잘 하고 있다. 또한, 미국보다도 투자자-창업자의 인간적인 관계가 더 중시되는 인도의 문화에 입각하여서, 대부분의 Sequoia 파트너들은 저녁 시간을 entrepreneur들이 많이 어울리는 파티나 술집에서 보내면서 요새 어떤 회사들이 뜨고 있으며, 이 바닥에서는 어떠한 새로운 소식들이 있는지 항상 레이다를 켜 놓으면서 지낸다.