내가 속한 분야에서 일하다 보면 스톡옵션(Stock Option)에 대해서 한 번쯤은 들어봤을 것이다. 어쩌면 많은 사람이 스톡옵션을 받아서 현재 보유하고 있거나 아니면 앞으로 받을 것이다. 그런데 내 주위에는 아직(한국, 미국 포함) 스톡옵션에 대해서 잘 모르거나 틀리게 알고 있는 분들이 많은 거 같아서 여기서 한번 간단히 정리를 해보려고 한다. 실은 많은 분이 스톡옵션에 대해서 이메일로 문의하는데 그때마다 똑같은 내용을 설명해야 하는 나의 불편함을 덜기 위해서이기도 하다.

가장 중요하고 먼저 알아야 하는 건 바로 스톡옵션은 주식이 아니라 특정 시점에 특정 가격으로 주식을 구매할 수 있는 권리라는 점이다. 그러니까 스타트업에 채용돼서 적당한 연봉과 그 회사의 스톡옵션을 받는다는 건 그 회사의 주식을 받는 거와는 약간 다르다(주식을 받는다는 건 즉시 회사의 주주가 된다는 의미이며 주식의 가격에 따라서 세금을 내야 한다. 스톡옵션을 받는다는 건 위에서 이미 말한 대로 아직은 회사의 주주가 아니지만, 주주가 될 수 있는 권리를 받게 되는 것이다. 따라서 당장 세금을 내야 할 필요는 없다). 모든 게 그렇듯이 스톡옵션도 깊게 파고 들어가면 복잡하고 다양한 방면으로 응용할 수 있지만, 기본적으로 스톡옵션이 가지고 있는 조건들은 옵션 수량, strike price(구매가격), vesting 기간(부여하는 옵션을 한꺼번에 다 주는 게 아니라 정해진 기간에 걸쳐서 줌), 그리고 vesting 방법이다(cliff, acceleration, 기간별 등).

간단한 예를 통해서 설명해 보도록 하겠다:

Racebook이라는 잘나가는 스타트업에 내가 3번째 직원으로 채용되면서 스톡옵션 10,000주를 $1 strike price, 4년 vesting으로 받았다(vesting 방법은 1년 cliff 그리고 그 이후부터는 매달 vesting 되는 조건)

이미 말했듯이 입사하면서 내가 Racebook의 주식 10,000주를 바로 소유하게 되는 게 아니다. 10,000주를 4년에 걸쳐서 구매(vesting 기간=4년)할 수 있는 권리를 받는 것인데 회사의 주가와는 상관없이 무조건 나는 $1에(strike price=$1) 주식을 구매할 수 있다.

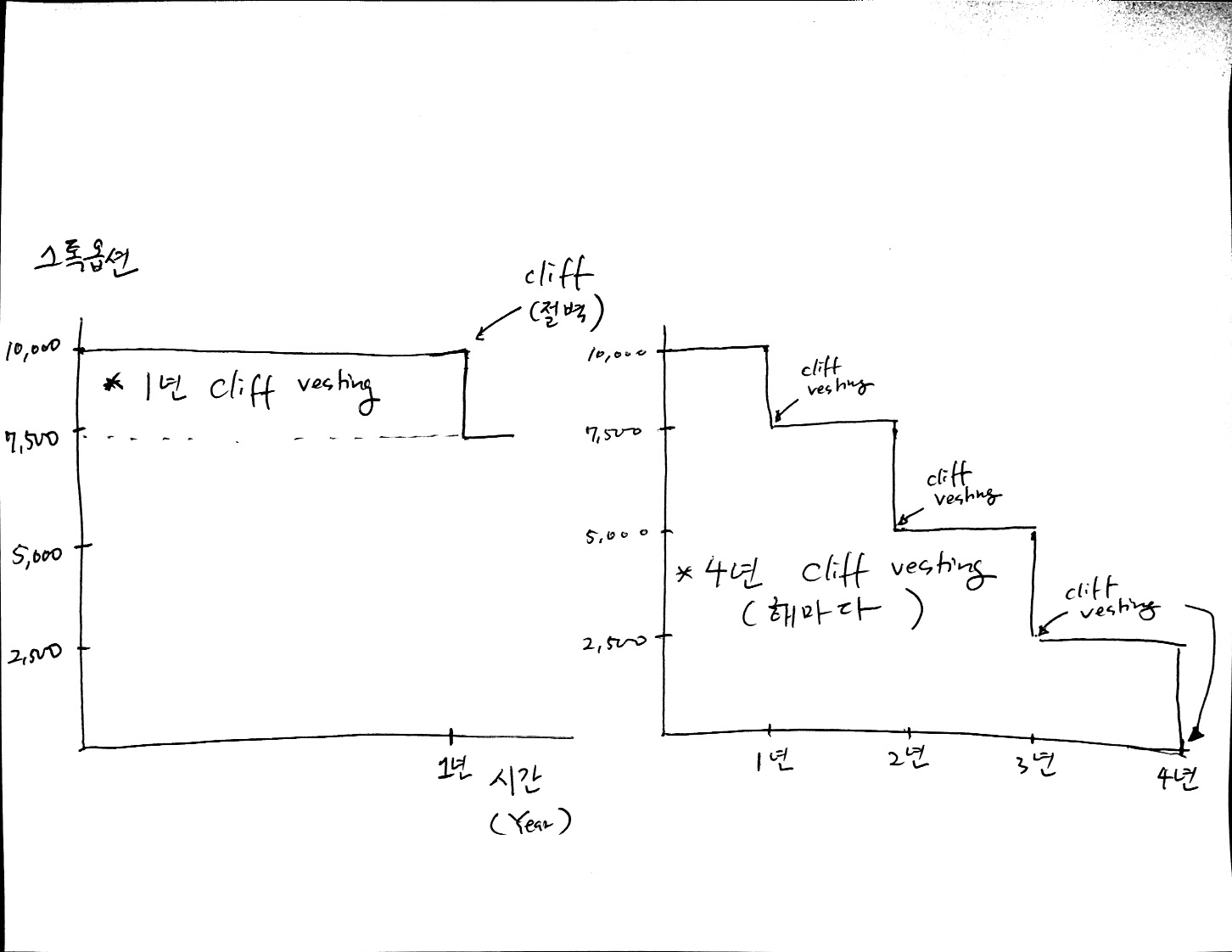

그러면 10,000주를 4년 동안 구매할 수 있는데 해마다 2,500주를 구매할 수 있는 것인가? 아니면 매달 1만 주의 1/48(4년=48개월)을 구매할 수 있는 것인가? 아니면 4년 되는 시점에 한방에 1만 주를 다 구매하는 것인가? 이 때문에 vesting 방법이 중요하다. 회사마다 다르지만 내가 본 많은 벤처기업은 Racebook의 경우와 같이 1년 cliff vesting 방법을 많이 사용한다. 근무 시작하고 정확히 1년 되는 시점에 부여받은 1만 주의 1/4인 2,500주를 $1에 구매할 수 있다는 의미이다(참고로, 받은 스톡옵션을 구매해서 내 것으로 만드는 행위를 ‘행사(exercise)’라고 한다)

왜 cliff라는 단어를 사용하는가? 1년 cliff vesting의 의미는 만약에 Racebook에서 360 일만 근무하고 회사를 스스로 떠난다면 – 아직 1년을 채우지 못한 시점 – 스톡옵션을 단 1주도 행사하지 못한다는 뜻이다. 하지만, 1년을 full로 근무했을 경우 그 시점에 전체 옵션의 1/4이 즉시 vesting 되기 때문에 – 마치 절벽(cliff)처럼 – cliff라는 용어를 사용한다. 그림을 보면 이해가 갈 것이다.

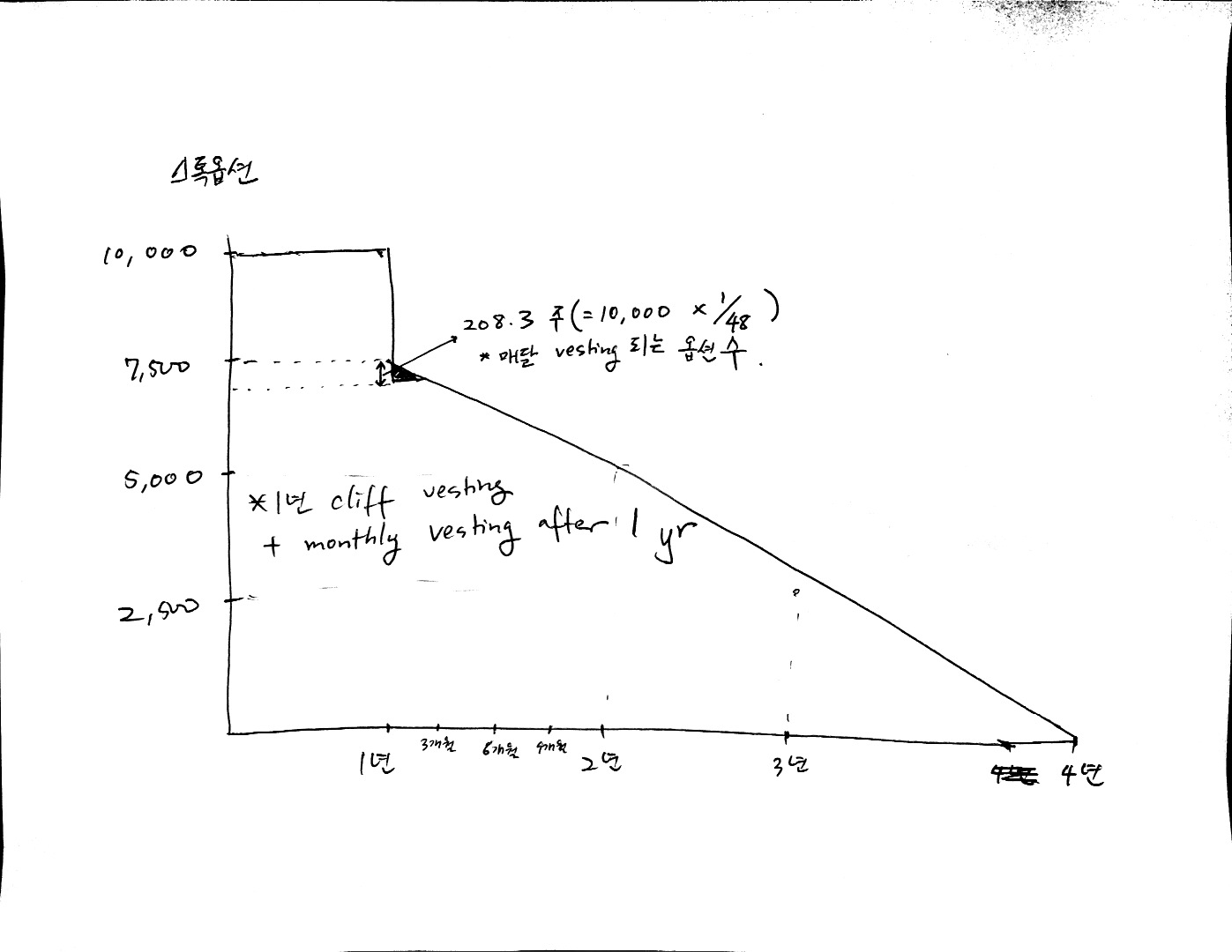

위 Racebook의 경우 1년 후 cliff vesting 되지만 그 이후부터는 매달 vesting이 되니까 다음과 같이 10,000주가 4년에 걸쳐서 – 이 회사에서 4년 동안 근무한다는 가정에 따라 – vesting 된다(그 전에 떠나면 떠나는 시점에 vesting 된 옵션만 챙길 수 있다).

-1년 후: 2,500 주

-1년 1개월 후: 2,500 주 + 208.3 주(10,000 주의 1/48)

-1년 2개월 후: 2,500 주 + 208.3 주 + 208.3 주

-2년 후: 5,000 주

-2년 1개월 후: 5,000 주 + 208.3 주

-4년 후: 10,000 주(fully vested)

다시 Racebook의 예로 돌아가 보자. 내가 입사한 후 회사가 너무너무 잘돼서 입사 9개월 만에 IPO를 했다고 가정해보자. IPO 당시 주식 가격이 $30이었고 내가 입사한 지 1년 되는 시점(=스톡옵션의 1/4을 행사할 수 있는 시점) 주가가 더 올라서 $40이라고 가정해보자. 그럼 나는 현재 주가 $40에 Racebook 주식을 구매해야 하는가? 아니다. 바로 strike price인 $1에 구매할 수 있다. 그러면 차액으로 내가 얻는 수익은 자그마치 2,500주 x $39(현재 주가 $40 – 내 구매가 $1) = $97,500이다. 그리고 이건 내가 받은 스톡옵션의 1/4로만 발생하는 수익이라는 걸 기억하자. 물론, 주식이라는 건 오를 수도 있지만 떨어질 수도 있다. 하지만 위의 예에서는 내 strike price가 워낙 낮아서 회사가 계속 잘 된다면 주가가 $1 이하로 떨어질 확률은 없을 것이다. 물론, 주가가 $1,000까지 올라간다면 완전 대박이 나는 것이다(주식당 수익 $999).

이 strike price는 모든 직원한테 같지가 않다. 초기에 입사하는 직원들일수록 낮고 나중에 입사하는 사람들일수록 높다. Racebook에 늦게 입사한 사람들의 strike price는 $25일 수도 있는데, 회사의 주가가 $25 이하로 떨어지면 이들에게는 스톡옵션을 행사하는 게 손해이기 때문에 이럴 경우 행사하지 않는다.

스톡옵션 동영상 보기

‘Mentor(멘토)’ – 난 최근에 이 말에 대해서 많은 생각을 했다. 스타트업 업계뿐만이 아니라 산업과 사회 전반에 걸쳐서 멘토라는 말이 많이 사용된다. 실은 나도 그동안 적지 않게 나 자신을 창업가들한테 ‘멘토링’을 제공하는 멘토라는 말을 하고 다니기도 했다. 그런데 더 많은 회사와 창업가들을 만나고, 더 많은 회사에 투자하면서 자신을 멘토라고 하는 게 얼마나 쪽팔리고 우스운 건지 절실히 느끼고 있다. 특히나 이번에 한국에 오래 머물면서 많은 창업가를 아주 깊고 인간적으로 알 기회가 있었는데, 오히려 내가 멘토로 삼고 싶은 20대 중반 창업가들도 더러 있었다.

‘Mentor(멘토)’ – 난 최근에 이 말에 대해서 많은 생각을 했다. 스타트업 업계뿐만이 아니라 산업과 사회 전반에 걸쳐서 멘토라는 말이 많이 사용된다. 실은 나도 그동안 적지 않게 나 자신을 창업가들한테 ‘멘토링’을 제공하는 멘토라는 말을 하고 다니기도 했다. 그런데 더 많은 회사와 창업가들을 만나고, 더 많은 회사에 투자하면서 자신을 멘토라고 하는 게 얼마나 쪽팔리고 우스운 건지 절실히 느끼고 있다. 특히나 이번에 한국에 오래 머물면서 많은 창업가를 아주 깊고 인간적으로 알 기회가 있었는데, 오히려 내가 멘토로 삼고 싶은 20대 중반 창업가들도 더러 있었다.